香港,港湾道26号华润大厦,贾跃亭旗下的法法汽车(Faraday Future)股权质押协议显示,在这里办公的时颖有限公司(SEASON SMART Limited)过去几天内被指是投资贾跃亭FF的幕后金主。

4月8日,贾跃亭旗下的电动汽车初创企业法拉第未来(Faraday Future,简称FF)的关联公司睿驰智能汽车(广州)有限公司以3.641亿元拍下广州南沙区万顷沙保税港加工制造业区块,土地规划用途为汽车制造。这一举动被外界认为是“下周回国贾跃亭”借助FF曲线回国。

在国内资产遭到冻结的贾跃亭,自2017年7月赴美后,专注在造车梦想中。但其投资的FF,与乐视相仿,在2017年度过了资金紧张、人才流失的艰难时期。直到今年2月14日,在FF供应商大会上,贾跃亭全程英文演讲,宣布公司完成了15亿美元的股权融资,足以满足IPO前的资金需求。此后,FF宣布汉福德工厂开工,国内实体高调拿地。

2月份,有消息称恒大集团董事局主席许家印是贾跃亭新的白衣骑士,但对此FF方面一直讳莫如深。4月17日,时颖有限公司被曝光在大众的视野内,据称投资了FF20亿美元。

澎湃新闻记者经调查发现,这家FF的幕后金主时颖公司,在2017年12月成为了FF的股权质押方,并制定了严格条款限制FF的新闻给,贾跃亭为获得这笔股权质押融资,实际上是冒着失去FF实控权的风险。

更值得玩味的是,这家时颖公司背后的股东赵渡,担任董事会主席的两家上市公司中誉集团(00985.HK)及国际资源,市值加起来仅有三四十亿港元,年营收仅千万美元规模。此外,赵渡和香港“大D会”成员,即许家印、张松桥、刘銮雄和郑家纯均有所关联。

投资FF20亿美元的时颖背后是一家香港放债公司

澎湃新闻(www.thepaper.cn)在香港公司注册处查询有关FF股权质押协议时发现,睿驰智能汽车背后的股东为注册在香港的Smart Mobility,该公司的曾用名为FF Hong Kong Holdings Limited,中文名为法法汽车生态(香港)有限公司(简称法法香港),即FF公司在香港的分支。

关于时颖投资FF一事,FF传播部门在回复澎湃新闻时表示,“根据作为独立第三方的FF战略投资者与贾跃亭先生所达成协议的保密规定和法律约束,有关事项在适当时间才能予以披露。请谅解!”

不过从法法香港在2017年12月签署的股权质押协议中,可以看出其融资的端倪。

2017年12月1日,法法香港签署了一份股权质押协议,出质人为法法香港,出质公司为法法汽车(中国)有限公司,质权人为时颖有限公司。资料显示,时颖有限公司注册于英属维京群岛,在这份质押协议中,质权人的授权签字人名为赵渡。此外,时颖有限公司留下了一个在香港的地址——位于香港港湾道25号的华润大厦45层,4503—4505。

澎湃新闻根据质押协议中留下的地址,在华润大厦45层并没有找到时颖有限公司,而与之相同门牌号的公司为香港上市公司中誉集团(00985.HK)。

中誉集团曾用名为网智金控集团有限公司,在开曼群岛注册成立。2016年5月17日由中科矿业更名为网智金控。2017年9月20日正式更改中英文名称为中誉集团有限公司和CST Group Limited。公司创始人为赵渡,这个名字与质押协议上签署人的名字相同。

中誉集团2017年的年报资料显示,赵渡现年61岁,中誉集团主席兼执行董事,持股比例10.08%。公告介绍,“赵渡为经验丰富的行政人员及商人,在金属业务、贸易业务、投资规划、业务收购及发展以及企业管理方面拥有丰富经验。”同时,赵渡还在国际资源集团有限公司(01051.HK)担任主席兼代行政总裁及执行董事。

4月19日,澎湃新闻致电中誉集团和发送邮件询问投资FF一事,但截至发稿时均未获得任何回复。

资料显示,中誉集团为一家投资控股公司,与其附属公司从事勘探、开发及开采铜及其他矿物资源、金融工具投资、物业投资、放债业务和电子物流平台。公司员工(包括公司董事)总数为36名。

两重质押,时颖公司锁死FF

时颖公司对FF的投资,是以成立合作公司的方式进行。从法法香港公司的股权质押文件来看,为获得时颖公司的融资,FF将旗下公司股权质押给了时颖。另据乐视网的公告,在FF的融资中,贾跃亭并未出售股权。

综合上述信息, FF的融资可能不是股权融资,而是通过质押贷款,并通过注资合资公司的方式,巧妙地避免了与贾跃亭在国内的债务产生联系。

或许是乐视发展步伐与资金链不相协调的前车之鉴在前,在时颖公司对FF进行股权质押时,出现了两重质押行为,并详细列出了违约情况及应对措施,极为谨慎。

第一重是在离岸公司中。FF公司注册在维京群岛的FF Top Holding Ltd.公司,与质权人时颖公司订立股权质押协议,FF Top Holding Ltd.将持有的开曼控股公司中的股权质押给了时颖公司。开曼控股公司指的是Smart King Ltd。

第二重质押则以香港公司为中心。FF在香港的公司法法香港,将持有的法法中国95%的股权,质押给了时颖公司。而通过双重质押的方式,FF可获得时颖公司,或是时颖公司关联方的融资。

虽然贾跃亭在融资中没有出售股权,意味着巧妙地避免了与国内的债务产生联系,但以股权质押的方式换取融资,贾跃亭也为之付出代价,稍有不慎,贾跃亭方面将失去FF的实际控制权。

出质人FF向质权人时颖公司承诺,始终为股权的合法拥有人,在协议期内,只要担保债务尚未全部清偿,除非质权人时颖公司另行同意,不会允许任何人获得公司任何股权。这意味着,时颖公司通过质押协议,彻底将FF公司的股权“锁死”,FF无法再通过股权出让的方式获得融资。

当出现违约事件时,FF须立即通知时颖公司。双方将对违约事件可能的补救措施进行友好协商,如果14天内没能做出令质权人时颖公司满意的补救,那么友好协商立即终止,这时时颖公司或其代理人可以在无须进一步通知或获得进一步授权的情况下,立即行使对股权的一切权利,“犹如其作为唯一实益所有人一样。”

在补救期间,FF方面可以通过“合理努力”从第三方获得对于股权的独立估值,质权人时颖公司可以考虑是否需要出售部分或全部股权,协议还注明,质权人时颖公司其实并没有处置股权的义务,并有权决定其享有的全部权利。

上述种种规定之下,只要FF出现任何时颖公司认定的违约行为,那么FF将失去自己的主导权。

而协议中认定的违约行为,也极易触发。

首先,质押协议中认定的债务人主体包括法法香港,FF在维京群岛成立的BVI Peak(全称FF Peak Holding Limited),以及FF principal 中的任何一方,这几乎意味着把FF在香港和维京群岛的公司全部囊括。

其次,债务人被认定为违约或即将违约的行为,也有明确的规定。具体包括任何FF方面在到期应付之日支付或清偿,款项累计超过100万美元时;以及FF方面就协议作出任何声明或保证,被时颖公司认为是错误或误导的,是的损失金额累计达到100万美元时;FF方面结束业务、无力偿债、重组、重整、解散或破产等;FF方面中止向债权人支付款项或是不能清偿到期债务;FF方面意图对股权进行抵押。

通过这份质押协议文件可见,FF的质权方时颖公司,虽然冒着风险成为了FF的质权人,但也对风险有了严格的防范。

年收入1413万美元的放债公司

根据中誉集团披露截至2017年9月30日的中报数据显示,公司收益约为1412万美元,同比下跌15.95%;毛利下降约447万美元,跌幅33.11%。公司银行结余及现金共约2.02亿美元,约4898万美元的银行存款已作抵押。

中报数据显示,中誉集团的放债业务所得利息收入约为113万美元,增加至2016年同期金额的约5.95倍,中誉称这是因为公司更积极投入这项业务。截至4月19日收盘,中誉集团的市值为14.3亿港元。

值得一提的是,此前有媒体报道称时颖向FF投资20亿美元,目前已经向合作公司注资5.5亿美元。而中誉集团的执行董事华宏骥在接受媒体采访时表示,时颖为FF的单一大股东,时颖持股45%,贾跃亭个人持股比例为33%,FF管理层持股余下的22%。

中誉集团在公告中提到,自2016年开展放债业务以来,已借出多笔贷款,放债业务取得显著增长,为集团提供稳定的现金流和盈利。未来,公司将继续采取谨慎稳健的策略,实现业务增长与风险管理相平衡。展望将来,本集团认为贷款需求将保持强劲。本集团将继续以审慎信贷管理之方式发展此项业务,取得风险和收益的平衡,并拟此业务于下半年度继续为本集团带来稳定及可观的收入来源。

澎湃新闻在查询中誉集团的历史公告后发现,在2017年11月至2018年2月,中誉集团曾密集向一家位于英属维尔京群岛注册成立的公司提供四笔贷款融资。

2017年11月17日,中誉集团向一家位于英属维尔京群岛注册成立的公司提供一笔金额最多为4亿港元的贷款融资,年息为7%,未提及借贷时间;

2017年11月20日,中誉集团向一家位于英属维尔京群岛注册成立的公司提供一笔金额为2.5亿港元的循环贷款融资,年息7%,未提及借贷时间。

2018年2月12日和15日,中誉集团公告披露,向一家位于英属维尔京群岛注册成立的公司提供一笔金额为3.5亿港元的贷款融资,年息为7%,借贷时间1年;另一笔金额为3亿港元,年息为7%,借贷时间1年。上述四笔贷款融资共计13亿港元。

值得注意的是,上述中誉集团授出贷款的时间,恰好与FF获得融资的时间有所重合。

2月14日,据美国商业内幕网站(business insider)报道,据接近FF商业交易的人士透露,FF已敲定获得15亿美元的新注资。该消息人士并未透露投资者的身份,仅表示这是一家香港的实体。报道称,在上述15亿美元的新敲定注资中,FF目前已收到5.5亿美元。上述消息人士称,大约3亿美元已在2017年12月初到账,本月早些时候,又收到了2.5亿美元。其余的9.5亿美元取决于FF尚未公布的项目进程。澎湃新闻向中誉集团问询授予贷款与时颖公司投资FF是否存在关联,截至发稿尚未获得回复。

除了中誉集团之外,赵渡还是另一家香港上市公司——国际资源集团的主席兼代行政总裁。中誉集团的执行董事华宏骥在该公司担任董事一职。该公司主要从事投资业务、金融服务业务、放债业务及房地产业务。截至4月19日收盘,该公司的市值为17.85亿港元。

值得一提的是,赵渡担任主席的这两家上市公司均从事放债业务。

尽管公司名为国际资源,但公告显示,国际资源在2016年将旗下位于印尼的Martabe矿山已经出售。根据历史公告内容,Martabe拥有7400万盎司黄金及6900万盎司白银,一度曾是国际资源的核心资产。

2017年的中数据显示,中誉集团为该公司的第一大股东,持股比例为17.10%。截至2017年12月31日,该公司的资产净值为13.9亿美元,现金及现金等值项目为7.8亿美元,持续经营业务的收益为3012万美元。

“大D会”成员现身股东名单

澎湃新闻在查询中誉集团多项公告时发现,赵渡及其实际控制的中誉集团,与香港“大D会”成员许家印、张松桥、刘銮雄和郑裕彤均有交集。

据市场传言,新世界发展创办人郑裕彤热爱“锄大D”(一种纸牌玩法),经常与朋友“锄D”,因此组织了“大D会”。“大D会”的成员包括中渝置地实际控制人、有“重庆李嘉诚”之称的张松桥、恒大集团董事局主席许家印和华人置业创始人刘銮雄。

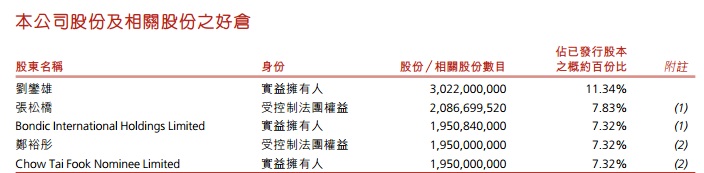

中誉集团此前的公告显示,刘銮雄曾持有中誉集团11.34%的股权,郑裕彤持股7.32%,张松桥持股7.83%。

刘銮雄曾持有中誉集团11.34%的股权,郑裕彤持股7.32%,张松桥持股7.83%。 (在澎湃APP内点击查看大图)

之后,刘銮雄和郑裕彤均不再出现在中誉集团的股东名单中,仅剩张松桥还在股东名单中。中誉集团2017年的年报数据显示,目前张松桥持有中誉集团5.49%的股权。

此外,赵渡也在张松桥旗下的另一家港股上市公司中有少量持股。

港股上市公司港通控股(00189.HK)创始人为张松桥,其在公司的持股比例为14.22%,中誉集团的持股比例为1.63%。

赵渡在“大D会”另外一名成员许家印的两家上市公司中也均有持股。

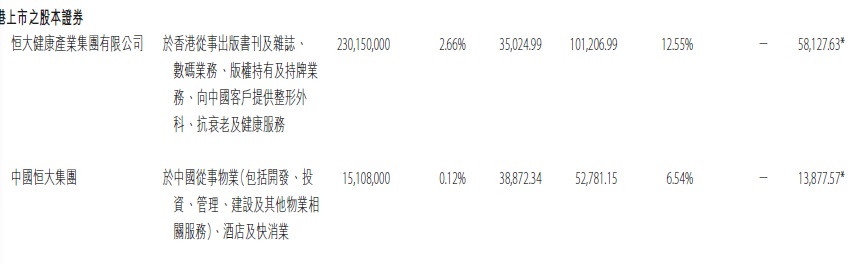

中誉集团2015年的年报信息显示,中誉集团曾在中国恒大(03333.HK)、恒腾网络(00136.HK)和恒大健康(02973.HK)中均有持股。直到2017年,中誉集团从恒腾网络股东名单中退出,仅保留对中国恒大和恒大健康的持股。

目前,中誉集团持有恒大健康2.66%的股权,截至2017年9月30日,收益5812万美元,占中誉集团的资产净值比约12.55%;持有中国恒大约0.12%股权,获得收益1387万美元,占资产净值比约6.54%。

此外,中誉集团还认购了恒大集团年利率9.5%的优先票据,共认购5000万美元,年利率8.75%的优先票据4998万美元。中誉集团在恒大的两笔优先票据上总计认购近1亿美元。