24日晚间,基因测序仪龙头企业华大智造(688114.SH)公布了上市后首份财报及2023年一季报。

2022年,公司核心基因测序仪业务收入持续增长,实现营业收入42.31亿元,同比增长7.69%;归属于上市公司股东的净利润20.26亿元,同比增长319.04%。

随着自动化业务相关需求逐渐萎缩,公司第一季度相关业务受到一定影响。今年一季度,华大智造营业收入6.19亿元,同比下滑49.3%;研发投入2.19亿元,同比增加40.10%,营收占比达到35.35%;归母净利润-1.50亿元。

销售结构变化及投入费用增加造成单季度波动,

主营基因测序仪板块收入同比增长38%

华大智造成立于2016年,于2022年9月在上交所科创版上市,是中国“基因测序仪”第一股。

公司专注于生命科学与生物技术领域,以仪器设备、试剂耗材等相关产品的研发、生产和销售为主要业务。当前,公司已经形成了基因测序仪业务和实验室自动化业务两大主营板块,并围绕全方位生命数字化布局了包括超低温自动化生物样本库、数据中心一体机、远程超声机器人等多个系列产品的新业务板块。

关于一季度亏损的原因,有分析人士指出,主要是以下三个方面:

一是公司与疫情相关性比较大的自动化产品需求萎缩,销售结构发生了改变。目前公司与新冠相关的业务已经基本出清,对公司后续业务开展造成的影响也将降低。

二是作为一个极为烧钱的行业,公司为长期发展进行储备,研发投入的增长一定程度上稀释了利润。公司一季度研发费用2.19亿元,同比增长40.10%,研发费用率 35.35%,高于行业巨头illumina一季度31.3%的研发费用率。

三是近年来公司海外拓展步伐加快,销售投入持续加大,助力海外推广。今年一季度,随着海外专利摩擦得到逐步缓解,诉讼案件逐步完结,部分市场销售实现了从0到1的突破,因此公司销售费用大幅增加至1.62亿元,同比增长47.7%。

但反过来看核心业务,基因测序仪业务已经成为了华大智造业绩增长的主动力,实现了快速增长。2022年,基因测序仪业务实现收入人民币17.6亿元,同比增长37.74%;基因测序仪业务的毛利率稳中有升,2022年较2021年上升了近4个百分点,达到了60.69%。

基因测序仪产品布局方面,华大智造已成为当前全球唯二产品能覆盖高、中、低不同通量,进行自主研发并量产的两家基因测序仪研发、生产企业之一,其推出的E系列、G系列、T系列三大系列机型,数据产出通量实现从Gb级别到Tb级的全覆盖。

其中,华大智造发布的DNBSEQ测序技术具有“测序准确率高”和“重复序列低”的独特优势。主要产品DNBSEQ-T7拥有超强的日生产能力,日产出6Tb高质量数据,可在一天内可以完成60人的全基因组测序,广泛适用于全基因组测序、超深度外显子组测序、表观基因组测序、转录组测序和肿瘤Panel等大型测序项目。

而公司紧跟基因测序仪“超高通量”、“小型化”的发展趋势,2022年推出的小型化的双载片测序平台DNBSEQ-G99,是全球同等通量测序仪中速度最快的机型之一;同年发布的小巧轻便的基因测序仪DNBSEQ-E25,可实现样本随到随测,大大降低了测序的门槛。

在“超高通量”方面,高通量测序技术以其通量高、准确性高等优势已经将个人全基因组测序成本从数十万美金降低至数百美金的水平,促进了基因组学的临床推广。

根据美国国家卫生院数据,随着高通量测序技术的大规模使用,人类全基因组测序的成本实现了快速的降低,WGS(全基因组测序)成本2009年降低至10万美元左右,2015年已降低至1000美元左右。

而华大智造最新发布的超级测序工厂DNBSEQ-T20×2测序仪,将单人全基因组测序成本降低至100美元甚至更低,成为基因测序史上的里程碑事件。

相对于竞争对手的产品,该公司仪器在单次运行最大通量、测序时长、最大读长和价格上具有明显的差异化优势。

“目前测序上游市场仍然以进口垄断为主,国产替代市场潜力有望进一步被挖掘,随着华大智造高、中、低通量全系列产品矩阵的形成,凭借其较大的成本优势以及优越的产品性能,已具备国际竞争力,背靠中国巨大市场,有望助推其国产替代的快速实现。”有业内人士指出。

海外、国内齐头并进,

国内市场份额已超过Illumina

在基因测序技术不断进步、基因测序成本下降催生下游应用场景持续拓展的背景下,全球基因测序行业处于蓬勃发展阶段。

根据灼识咨询的数据和预测,全球基因测序仪及耗材市场规模从2015年约19亿美元增至2022年约48亿美元,复合年增长率约为14.4%,并预计于2032年达到约242亿美元,复合年增长率约为17.5%。

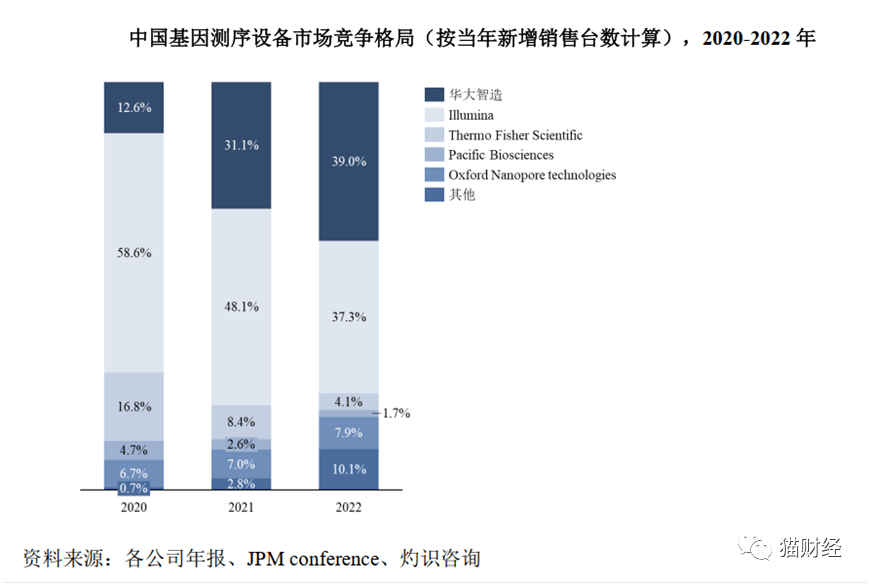

目前,国内外高通量测序设备及试剂耗材主要提供商为Illumina、ThermoFisher和华大智造等公司。根据灼识咨询的数据,华大智造近几年的国内新增基因测序设备销售市场份额稳步提升,于2022年已达约39%(相比之下行业龙头Illumina的份额只有37.3%)。

近年来,华大智造正加快全球布局,海外市场迎来了巨大突破。

2019年,华大智造收入主要来源于中国大陆及港澳台地区,营收占比为90.66%。2020年开始,其以中国大陆及港澳台地区为基础,积极拓展海外市场,逐渐建立了全球化营销体系,海外收入占比逐渐提升。

年报显示,截至2022年底,华大智造中国大陆及港澳台地区营收为27.22亿元,比上年同期增长51.61%,占整体营收的63.77%;其它营收来源于其它三大区域,即美洲区、欧非区,亚太区。

随着2022年,华大智造在与行业老大Illumina在测序仪“关键专利诉讼”中取胜,其在美国市场有望进入快速拓展期。

2023年1月,华大智造子公司CGUS宣布华大智造全线测序产品在美开售。除了美国市场,华大智造在土耳其、葡萄牙、奥地利等地,也不再受涉及EP3002289的专利限制,其基于CoolMPS及StandardMPS测序试剂的测序仪将可以在上述国家销售,海外市场进一步打开。

在坚持本地化发展策略的同时,公司也在加快海外本地化营销布局。

公司已形成直销经销相结合的全球营销网络,初步完成了海内外销售区域的布局,通过MGI HK、拉脱维亚智造、日本智造、美洲智造、MGI International Sales、迪拜智造和MGI Singapore等境外子公司,建立了本地化的营销服务团队。

报告期内,华大智造在全球各区新引入30多家渠道合作伙伴,将公司产品辐射到各海外区域,销售及服务网络覆盖了大中华区、亚太区、欧非区和美洲区。

自华大智造进军海外市场,已具备亚太、欧盟、北美、俄罗斯及中亚地区等多个主要市场的准入资格,业务布局已遍布六大洲90多个国家和地区,在全球服务累计超过2000个用户,且在多个国家和地区设立研发、生产基地及本土化销售团队和营销服务团队。

“未来三年是公司出海关键突破期,公司将继续完善海外资质申报、技术研发、营销和服务网络,进一步巩固及提升市场地位,利用自身产品通量较大、服务成熟、产品类型多样、成本控制良好等优势,策略性地与海外客户进行合作,实现对海外市场的加速渗透,提高公司的国际品牌知名度与影响力。”华大智造在2022年度报告中表示。

在国内业务方面,国产替代已经成为行业确定性的趋势。随着持续突破巨头专利壁垒与国内国产替代政策推行双重刺激下,华大智造的市场占有率有有望进一步提升。

为了维护国家安全,防范和应对生物安全风险,国家在2021年4月实施了《中华人民共和国生物安全法》,明确了生物安全的重要地位和原则,规定生物安全是国家安全的重要组成部分。在保障国家生物安全的大背景下,下游厂商和终端客户的选择逐渐向华大智造倾斜,选择国产测序系统。

2021年《中华人民共和国科学技术进步法》明确政府采购应当优先购买满足功能、质量等指标要求的国产仪器,逐步提高公立医疗机构国产设备配置水平。

从应用场景来看,高通量基因测序已经成为生命科学产业发展的重要驱动力之一,下游应用场景逐步拓展成熟,并拓展至多元应用领域。

目前主要应用领域包括科研及新兴应用领域中的多组学研究、人群队列基因测序计划、新药研发与创新、微生物检测等,以及临床应用领域中的无创产前基因检测、肿瘤诊断治疗、辅助生殖、传染病等。

随着性能更加优良的高通量基因测序设备的陆续推出,未来高通量测序在农林牧渔、食品安全、海关检验检疫、及肿瘤早期筛查等其他应用场景将迎来巨大的发展空间,测序行业成本天花板将逐步打开。

华大智造目前配备了高度融合的跨学科专业团队,团队成员具有光学、微流控、机械、自动化、电子、软件、生物、临床医学、基因组学、信息学、统计学、植物学、药学等不同学科背景。

经过持续多年跨学科的研发合作,其已掌握了测序应用全流程所需要的系统性工程技术,攻克了产业全链条的核心限制因素和瓶颈环节,积累了为医疗、农业、健康等多元应用领域提供丰富整体解决方案的经验。

持续加码研发,

科研实力锚定未来发展

源头创新和专利布局是华大智造发展的基石。

自成立以来,华大智造不断自主创新,目前已建立起自主可控的源头性核心技术体系,形成以“DNBSEQ测序技术”、“规则阵列芯片技术”、“测序仪光机电系统技术”等为代表的多项源头性核心技术,在提高测序质量和降低测序成本方面具有较为显著的优势。

年报显示,2019-2022年公司研发费用分别为3.43亿元、7.00亿元、6.08亿元和8.14亿元,研发费用率分别为31.46%、25.19%、15.48%、19.25%,保持较高水平。2023年,华大智造研发投入再次加码,2023年一季度,研发投入2.19亿元,同比增加40.10%,营收占比达到35.35%。

主要由于测序业务处于技术密集型行业,前期需要较大研发投入,进行技术攻坚。华大智造多年的高额研发投入,是公司取得比较优势的重要原因之一,也是其未来获得市场份额提升的重要保障。

值得一提的是,2022年,华大智造以DNBSEQ基因测序平台为基石,助力用户累计产出的数据突破150Pb大关。令人瞩目的是,截至2023年一季度,公司用户基于DNBSEQ测序平台在国际顶尖期刊Nature、Cell等核心期刊上发表的研究论文数量累计已超过4430篇。

作为大国工程,生命科学的技术研发与突破一直深受关注。其中,基因测序仪作为发现生命科学规律的重要工具,其技术与仪器设备的发展对行业来说更是至关重要。

中信建投在研报中指出,基因测序上游高度依赖技术研发,测序化学不断更新迭代。其认为公司在研发方面持续加大投入,在满足现有研发需求的同时,提前做好人员储备,不断提升革新产品性能,保持产品市场竞争力,为长期发展进行技术储备。

作为我国自主测序仪唯一具有实战价值的“独苗”,公司具有先发优势。背靠中国巨大市场,华大智造深研独特技术路线,持续加大研发投入,不断技术迭代与产品升级,在加速实现了基因测序仪的国产替代的同时,更是打破了关键装备制造领域长期被海外企业卡脖子的局面,趁着政策东风,和较大的制造端成本优势,未来成长空间和市场占有率有望进一步走高。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。