近期,房地产企业2017年年报迎来披露高峰期,各大房企的真实销售情况、经营业绩也终于揭开面纱,行业排名也终见分晓。

目前,已公布年报的上市房企(含A股、港股)销售排名与克而瑞、中指院所发布的榜单近乎一致,但是个别房企排名数据与真实销售数据相比严重失真。对此,新浪财经梳理分析2017年上市房企真实经营情况,逐一甄别为何部分房企“榜单数据”失真?背后藏何诱因?

新浪财经将从上市房企的核心财务指标、盈利能力、偿债能力、营运能力等方面总结分析,发布2017上市房企“排行榜”,从企业规模、土地储备、现金流、融资能力等层面入手着重分析部分房企的经营侧重与优势劣势,以将一些革变、成长、创新的房地产企业呈现出来,为行业、机构及投资者提供专业参考。

龙光地产“真实数据”与“榜单数据”差额达125亿元

翻阅年初克而瑞、中指院的2017中国房地产销售额排行榜,龙光地产以销售金额560亿元分别排名第37位、36位。但根据龙光地产公布的2017年业绩,公司销售金额仅有434.2亿元,“排名数据”与“真实数据”相差125亿元。

新浪财经查询了上市房企最终的年报数据与二者(克而瑞、中指院)榜单数据比较,超9成房企数据近乎一致。为何龙光地产会出现“失真数据”?背后公司经营质量如何?负债与现金流如何?新浪财经研读龙光发展年报,寻找“失真数据”背后的动因。

龙光地产土地货值高达5200亿:未来开发需求旺盛

从龙光地产年报中可以看出,其经营质量可谓是“亮眼”。

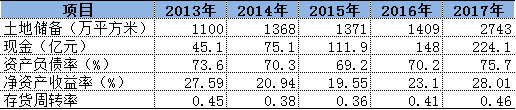

从土地储备来看,龙光保持年复合增长率20%,土地储备总建筑面积达2743万平方米。在其不断拿地的战略下,龙光的负债率水平仍保持着稳健态势,其资产负债率水平近五年平均为71.8%,刚好符合行业信贷硬性指标不超过75%的标准,而2017年其资产负债率仅为75.7%。

现金流方面,龙光地产账上现金224.1亿元,复合增长率为38%;净资产收益率2017年高达28.01%,其近五年平均为24%。新浪财经对比龙光地产近5年的主要财务指标,2017年各项指标均呈现较高的跨越。

以下为近五年龙光地产关键财务数据:

2017年龙光地产仅有450亿元的销售收入,但土地储备方面龙光的权益总货值就高达人民币5200亿元,土储货值排名高于其销售金额排名,并且近期达到开工条件的权益货值达到人民币3371亿元,占总货值比重为65%。可以看出,手握大把土地的龙光地产未来开发需求旺盛,同时伴随着粤港澳大湾区规划公布在即,超8成土地在大湾区的龙光未来开发压力不言而喻。

龙光地产疯狂拿地 “神秘资金”如影随形

翻阅龙光地产年报发现,一段审计意见引起了新浪财经注意。该强调的事项是属于2016年度前审计关于保留意见的事项。

其中,审计对深圳平安大华汇通财富管理有限公司(以下称平安大华)的关于权益与债务认定标准的会计处理方法持保留意见。

审计意见部分截图:

对于此审计意见,新浪财经梳理龙光地产过去一系列与平安大华的交易事项。

2014年10月,龙光地产子公司“深圳市金俊房地产有限公司”(以下简称“龙光金俊”)以46.8亿夺得位于深圳龙华区白石龙地铁站旁一宗住宅用地;2015年9月,龙光地产子公司“深圳市龙光骏景房地产开发有限公司”(以下简称“龙光骏景”)以112.5亿元的高价,拿下白石龙地块不远处的红山商业用地;2015年12月,以10.8亿元拿下坪山新区三宗商业地块;2016年6月,以140.6亿元拿下光明新区商住地块。

可以看出,龙光地产拿地毫不“吝啬”,有些地块金额占比达到当年销售金额的50%-60%左右。但2016年之前龙光销售额均不超300亿元,负债率又优于同行,那么公司大举拿地的资金是从哪里来的?

历年销售合同数据如下:

伴随着龙光地产疯狂拿地的金主正是“平安大华”,近乎每一次拿地之后平安大华都如影相随。

根据公告披露的信息显示,2014年10月 “龙光金俊”拿下白石龙地块;同年12月平安大华向龙光金俊注资20亿元,获取后者49%的股份。

2015年9月 “龙光骏景”以112.5亿元拿下红山地块,同年10月平安大华向龙光骏景注资48亿元,获得后者49%的股份。

截至2017目前,平安大华已向深圳金骏、龙光骏景及惠州东圳分别注资人民币20亿元、48亿元、39.6亿元。

龙光还在2016年为回购“龙光金俊”49%的股份向平安大华付款约20.86亿元,2017年6月28日,龙光地产已经回购平安大华持有“惠州东圳”10%的股权,总代价40.4亿元。

绕不开的“债务”:龙光地产或陷“明股实债”漩涡

新浪财经分析,年报中审计意见应该是不反对平安大华注资,可能反对的是基本无溢价的回购、奇怪的管理费及不明事项的9亿款项。

目前,前审计师认为平安大华注资已经构成实质的债务性质,而非权益,因此在2016年年报持保留意见。因为每次回购,平安大华总能毫不吝啬的出让,象征性的溢价转出。比如,此前投入20亿后2016年转出价为20.86亿元;投入39.6亿元2017年转出价40.4亿元等。而其每年都收取相关管理费,2015年收取3.15亿元,2016年收取2.48亿元。

相关信息截图如下:

如果顺着审计师的“指控”,假设这项就是债务,那么截止目前公告信息显示平安大华收取的管理费总共约5.63亿元是否可以理解为其收取的固定收益,加上不明费用9亿元是否也是抽屉协议给其支付固定收益的一种呢?如果这将近14.63亿元确实是固定收益,那么平安大华提供将近百亿的资金,基本不溢价转让也就不足为奇了。如果2016年审计的意见成立,即股权实际属于债务,将其还原回负债,那龙光地产资产负债率则变为80%,和之前资产负债率70%相差将近10个百分点。尽管其公司2017年7月公告将其保留意见移除,但是不可否认2017年审计师依然对其进行强调。能够移除新浪财经只有一种猜测,公司极有可能已经从程序上进行了规避。

这充分说明“明股实债”对房企定性指标的影响,可以优化债务结构从而优化报表,不仅能提高他的授信额度,而且还可以提高他在资本市场的议价权。业内人士表示,房地产企业绕不开的是“资金问题”,公司往往会倾尽所能来优化财务结构、压低融资成本,所以“明股实债”、“提升行业排名”、“关联交易”等都将是房地产企业的“法宝”。

作为投资者如何甄别这种很隐蔽的“明股实债”呢?

关注“少数股东权益异常变化”

在技术操作中,房企会采用附属或隐性合同等手段来避免其在合并报表层面被确认为负债,都会以少数股东权益的形式体现(不并表除外)。因此关注其少数股东权益变动是一个显性指标。我们结合龙光地产来看,较2014年,同比增长90%,其变动浮动较2016年下降37%。

历年少数权益如下图:

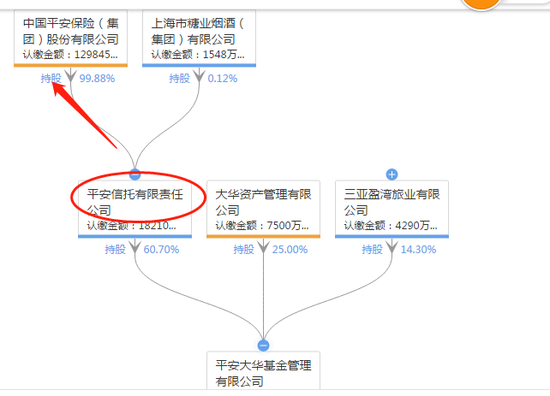

关注注资主体

如果注资主体是信托,险资等就需要特别关注。我们结合平安大华,先去工商信息去查其经营性质,根据工商信息,其主业为特定客户资产管理业务和中国证监会许可的其他业务等,如果对其股东进行穿透,不仅发现了信托,最后穿透发现其最大股东原来为保险资金做后盾。

股东穿透如下:

总之,甄别明股实债的方法有很多,不局限于以上两种。特别需要提醒投资者的是,对于一个杠杆驱动明显的地产行业,如果一家房企高速发展但其资产负债率较低就需要引起关注,是否存在“明股实债”。