2018年的保险业,对外开放和严监管成为两大关键词。在整个行业增速放缓的形势下,资本并未放弃对保险牌照的追逐。据新京报记者不完全统计,2018年仅有6家新批筹保险机构,且均有外资背景,与2017年获批筹建的4家中资险企形成鲜明对比。同时,去年7家险企开业,同比减少近半。而参与险企增资、股权转让,成为明星资本踏入保险圈更为可行的途径。

6家新批筹保险机构均有外资背景

在金融业新一轮对外开放的风潮中,外资背景似乎成了新批筹保险公司的一张“绿卡”。

2018年11月23日,银保监会批准德国安联保险集团筹建安联(中国)保险控股有限公司。如不出意外将在1年内完成筹建,成为我国首家外资保险控股公司。

根据新京报记者不完全梳理,过去一年间,银保监会共批准6家保险业机构的筹建。除了安联(中国)保险控股有限公司外,还有中信保诚资产管理有限责任公司、交银康联资产管理有限公司、工银安盛资产管理有限公司等3家资管子公司,对应的筹建主体分别为中信保诚人寿保险有限公司、交银康联人寿保险有限公司和工银安盛人寿保险有限公司。

资料显示,中信保诚人寿保险有限公司由中国中信集团和英国保诚集团联合发起创建,交银康联人寿保险有限公司的股东为交通银行、澳大利亚康联集团,而工银安盛人寿保险有限公司则由工商银行、法国安盛集团和中国五矿集团公司三家中外股东合资组建。

2018年下半年,大韩再保险公司获批在华筹建一家经营再保险业务的分公司,葡萄牙忠诚保险有限公司被批准设立北京代表处。

“在依法合规、严守风险底线的基础上,持续推进银行业保险业各项开放措施落地实施,同时受理和批准了多项市场准入申请。”银保监会在2018年11月底表示。

这与2017年的保险机构批筹情况有明显差别。新京报记者统计发现,整个2017年,原保监会(现为银保监会)合计批准4家寿险、财险公司的设立,均在2017年1月。2017年1月份之后,原保监会基本停止公布新保险机构的开设。而一年半之后新批筹的险企类型已从中资险企转变为外资险企和资管子公司。

在经历前些年部分险企粗放发展后,对保险公司股东准入门槛的严要求已成为监管重点。2018年3月,《保险公司股权管理办法》修订发布,明确了保险公司股东准入、股权结构、资本真实性、穿透监管等方面的规范,并将单一股东持股比例上限由51%降为三分之一。

2018年4月,银保监会正式挂牌。当月便召开中小银行及保险公司治理培训座谈会,提出十项要求,包括严格规范股权管理、加强董事会建设、持续加强公司治理监管等。

“一方面是基于一段时间出现的乱象,中小银行和保险机构在公司治理方面存在一定欠缺;另一方面,强调股权治理出于对银行保险业开放的考虑。”社科院金融政策研究中心主任何海峰此前表示。

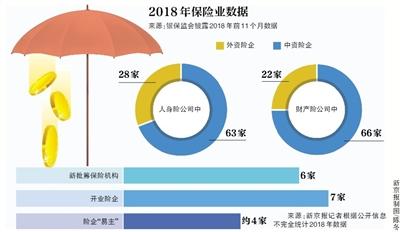

不过,外资险企的市场占比依旧有限。根据银保监会披露的2018年前11个月的保险业数据,人身险公司中的中资和外资险企分别达到63家和28家,财产险公司中的中资和外资险企则是66家和22家。市场份额上,外资人身险企和外资财产险企的原保险保费收入相应占比分别是7.7%和1.9%。

去年7家险企开业,同比减少近半

据新京报记者不完全统计,2018年有7家险企获批开业,且均在上半年,与2017年获批开业的13家险企相比,数量上减少近半。

2018年1月4日,银保监会同意太平科技保险股份有限公司开业。北京人寿于2月13日获得开业批复。3月27日,四川省成都市的国宝人寿也获得开业批复。接下来,瑞华健康保险股份有限公司、海保人寿保险股份有限公司、国富人寿保险股份有限公司、融盛财产保险股份有限公司分别获得开业许可。

从地域上看,这7家险企,除了北京人寿成立于险企总部较为集中的一线城市外,其余6家险企设立的区域涉及海口市、西安市、嘉兴市、沈阳市、成都市和南宁市。

上述情况也与2017年形成明显对比。记者不完全统计显示,2017年全年,合计13家保险公司获批开业,其中有8家险企的公司住所位于北上广深等一线城市。此外,中国人民养老保险有限责任公司和永诚保险资产管理有限公司虽然分别设在河北省保定市雄县与浙江省宁波市,但营业场所位于北京市西城区和上海市浦东新区。

在此背后,近两年来,监管层面引导资本优先布局中西部省份的倾向显现。2016年12月,原保监会曾发布指导意见称,在符合条件的情况下,优先支持中西部省份设立财产保险公司和人身保险公司,填补保险法人机构空白,持续优化区域布局,有效提高贫困地区保险供给,主动服务国家扶贫攻坚战略。

约4家险企2018年“易主”

据记者不完全统计,在2018年全年,有4家保险公司因定增或股权转让得到监管批准,实现第一大股东的变更,分别为利安人寿、新光海航人寿、华海保险和诚泰保险。

因股东违规代持股份的问题,利安人寿的股权变更颇受关注。2018年1月,原保监会发布撤销行政许可决定书:利安人寿股东雨润控股集团在2015年11月增资申请中,违规代持股份。保监会决定撤销此前作出的《关于利安人寿保险股份有限公司变更注册资本的批复》中雨润控股集团增资入股的许可。经由此番操作,雨润控股集团持股比例降至17.82%。第二大股东深圳市柏霖资产管理有限公司(简称深圳柏霖),以合计约18.4%的股份,被动成为利安人寿第一大股东。

2018年7月,利安人寿官网披露股东变更信息显示,根据江苏省政府和江苏省国资委关于省级国有金融资产布局调整的要求,利安人寿三位股东将合计11.6%的股份转让至江苏省国际信托有限责任公司。转让成功后,江苏国际信托将以22.79%的股份比例成为利安人寿第一大股东。10月8日,银保监会批复了利安人寿的变更股东申请,江苏国际信托取代深圳柏霖,正式成为利安人寿第一大股东。

深圳柏霖也曾试图通过股权受让,成为另一家“问题险企”的第一大股东。深陷偿付能力不足泥潭的新光海航人寿曾在2016年底达成一项股权转让方案,海航集团出清50%股份,新光人寿也准备转让所持的一半股权。通过受让上述两位原股东所拥有的股份,深圳柏霖将以51%的股权比例成为第一大股东。

此后恰逢《保险公司股权管理办法》修改,单一股东持股比例上限由51%降为三分之一。最终,2018年,新光海航人寿原并列第一大股东海航集团退出,新光人寿以25%的股份比例成为单一大股东,深圳柏霖持股20%。

和利安人寿类似,华海保险也因为股东违规的问题需要进行股东变更。2018年2月,原保监会发布的《撤销行政许可决定书》显示,其股东青岛神州万向文化传播有限公司、青岛乐保互联科技有限公司在2016年增资申请中隐瞒关联关系、提供虚假材料。华海保险需在3个月内引入合规股东,确保公司治理稳定,在引资完成前不得向违规股东退还入股资金,期间限制违规股东参会权、提案权、表决权等相关股东权利。

华海保险2018年第三季度偿付能力报告显示,其第一大股东已由年初均持股11.76%的7家股东,变更为那曲瑞昌煤炭运销有限公司持股15%。

此外,诚泰保险也在2018年的一轮增资中,让紫光集团成为新的第一大股东。

“这两年监管部门对保险公司治理的监管越来越严格,尤其是股权。”对外经贸大学保险学院教授王国军表示,从目前的趋势看,保险公司股权转让在趋于规范。

明星资本“有进有退”

虽然险企股权转让受到严监管,但相比被批筹一家新的保险公司,明星资本在2018年通过参与增资、股权转让等途径踏入保险圈更为可行。

京东便是代表之一。早在2017年的京东集团开年大会上,刘强东便曾透露,京东正在申请保险牌照,也可能会以投资购买的方式进入保险行业。2018年4月16日,安联财产保险(中国)有限公司披露,拟将注册资本从8.05亿元增加至16.1亿元。北京京东叁佰陆拾度电子商务有限公司将认缴注册资本金5.4亿元,增资后的持股比例为33.33%,仅次于安联保险集团。

不过,在银保监会7月19日的变更股东批复中,北京京东叁佰陆拾度电子商务有限公司认购的新增注册资本变为4.83亿元。经过此轮增资后,安联保险集团持股50%,北京京东叁佰陆拾度电子商务有限公司持股30%。几个月后,安联财产保险(中国)有限公司将名称变更为“京东安联财产保险有限公司”。

一些明星资本也通过股权转让退出保险公司。2018年12月17日,绿城中国发布公告,绿城房产(本公司全资附属公司)与卖方订立股份转让协议,同意购买百年人寿9亿股股份,相当于股份转让协议日期占股份总数的11.55%,转让现金代价为27.18亿元。

据百年人寿披露,卖方为万达。大连万达集团股份有限公司为百年人寿第一大股东,持有其9亿股股份,持股比例11.55%。

2018年12月20日,北京产权交易所和上海联合产权交易所披露两项信息,创始股东中国电力工程顾问集团有限公司、武钢集团有限公司拟分别转让所持长江财险2亿股和2.24亿股股份,合计占其35.34%的股份。在股权转让背后,成立七年的长江财险已累计亏损约3亿元,同时曾因关联交易等问题收到监管函。

对于明星资本的进退,一位保险业观察人士认为,股东退出一般可能因为管理权、利润索取权及险企的发展前景,如果险企蛋糕没有做大,发展不是很顺利,股东退出也很正常。