息差收窄背景下,信用卡业务成为新的利润突破点,重回银行业焦点位置。前有国有大行强势发力,后有互联网金融公司跨界争夺,股份制行也不得不另辟蹊径,主动出击。

年报数据显示,股份制银行在信用卡市场争夺战上来势汹汹。招行2017年信用卡累计发卡量过亿,直逼国有大行第一梯队的建行1.07亿张。已公布年报的五家股份制银行中(招商银行(30.490,0.20,0.66%)、光大银行(4.160,0.04,0.97%)、平安银行(11.830,0.41,3.59%)、中信银行(6.630,0.20,3.11%)、民生银行(8.080,0.04,0.50%)),中信银行“闷声发大财”,去年交易金额增速和信用卡收入增速均排名第一。经历过信用卡“大跃进”的浦发银行(11.910,0.14,1.19%)虽未公布年报,但根据2017年半年报数据,预计信用卡业务也将保持高速增长。

急速扩张的信用卡业务,已成为银行零售业务与利润增长的“最佳利器”。

发卡量看规模:招行一骑绝尘稳居首位

从信用卡累计发卡量来看,招行独自以过亿的数据领跑各股份制银行,也已超过国有大行的农行、中行和交行。截止2017年年度报告期末,招行信用卡累计发卡10,022.72万张,流通卡数6,245.68万张,同比增长37.27%,是股份制行中名副其实的“信用卡之王”。

中信银行、光大银行、民生银行均未突破5000万大关,累计发卡量分别为4957.09万、4526.33万和3873.86万。

2017年是招行发行信用卡的第十五年,起步早这一优势不止体现在累计发卡量上。去年招行信用卡的交易金额也令其他股份行望其项背。年报显示,招行2017年信用卡交易金额逼近3万亿元,同比增长30.56%。

平安银行虽全速向零售转型,信用卡总交易金额仍堪堪达到招行的一半,为15,472.02亿元,也不及民生银行16,482.61亿元和光大银行16,742.34亿元。中信银行是目前已公布2017年年报的股份制银行中交易金额最少的一家,交易量不到1.5万亿元。

除此之外,招行信用卡的收入同样占领了股份制行的榜首位置。2017年招行信用卡利息收入395.38亿元,非利收入149.13亿元,共计544.51亿元(平均一天入账1.49亿元)

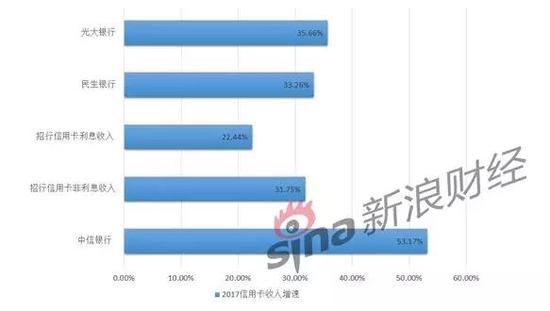

其余银行信用卡收入甚至不及招行信用卡的利息收入,分别为中信银行390.65亿元,民生银行213.83亿元,光大银行280.00亿元。

透支余额上,平安银行仅公开了零售贷款(含信用卡)余额8,490.35亿元。其他各股份行中,招行信用卡贷款余额4,912.38亿元,毫无意外地排在首位。其次是中信银行,信用卡贷款余额3,332.97亿元。光大银行与民生银行相差无几,分别为透支余额3,029.46亿元(不含在途挂账调整)、应收账款余额2,940.19亿元。

增速比较看成长:平安发卡最多 中信发展最快

从新增发卡量来看,民生银行新增发卡量增速最大,同比增长119.37%。光大银行去年新增发卡量未过一千万张,排在末位。招行2017年流通卡数6,245.68万张,较2016年年末增长37.27%,增速仅为民生银行的三分之一。

从交易金额增速来看,招商银行、平安银行、民生银行、光大银行和中信银行均保持30%以上的速度,差距不大。其中,中信银行增幅最大,为38.93%,平安银行以38.01%的增速紧随其后。而招行则以30.56%的数据垫底。

信用卡收入方面,中信银行增速最为亮眼,高达53.17%。

平安银行去年全行手续费及佣金收入同比增长10.10%,主要来自信用卡业务手续费收入的增加。民生银行和光大银行信用卡收入也稳步上升,增速都保持在34%左右。

招行虽然发力较早,占据了时间与体量上的优势,但其他股份制银行的全力追赶也不容小觑。整体而言,尽管平安银行去年全力向零售转型,信用卡业务方面却是中信银行发展最快,浦发银行信用卡收入几乎翻倍。

联名发卡看趋势:拥抱互联网公司获客

专家分析指出,既有市场份额和银行体量是各银行发展信用卡业务的先发优势,但差异化策略才是影响股份制银行信用卡业务发展的决定性因素。

在消费主力日趋年轻化的信用消费市场,如何从场景获客成为各家银行的头号课题。

随着互联网金融的愈加渗透,消费场景化的时代已悄然来临。

2017年光大银行信用卡业务以“跨界”和“场景”为着力点,细分客户群体,推出B.DUCK小黄鸭卡、爱奇艺卡的等联名卡产品。

民生银行围绕“做大零售”的经营要求,将网申渠道拓展为信用卡获客的主要渠道,去年网申发卡量占新增发卡量逾三分之二。为满足年轻化客群的需求,民生银行推出了故宫文创、梵高油画等主题信用卡。

信用卡业务是平安银行零售转型的“尖兵”。依托互联网平台与大数据,平安银行在信用卡销售申请环节实现了E化申请方式,在审批环节完成了自动化比例高达80%,在支付环节构建了客户行为预测模型,大幅提升各环节工作效率。

中信银行同样深挖与互联网公司的合作,推出了猫眼卡、网易云音乐卡、OFO小黄车卡等多款信用卡合作产品。同时,中信银行也与银联、支付宝、微信以及各主流手机Pay等合作,拓展信用卡支付布局,扩大支付场景。

招商银行则持续推进与互联网企业的合作,与王者荣耀等联名推出信用卡产品。2017年正值招行信用卡发行十五周年之际,招行留学信用卡推出“番茄炒蛋”微电影,实现过亿的曝光量。

浦发银行与中国移动基于新五年战略合作协议,联合咪咕文化推出“浦发梦卡至咪咕阅读联名信用卡”,联合王者荣耀推出“KPL王者荣耀职业联赛信用卡”,另有“故宫文化联名主题信用卡”、“张艺兴Xback 一心卡”等产品。

广东金融学院教授张长伟表示,股份制银行拥抱“互联网+”发行信用卡的新型支付方式,在有效提升发卡量增速的同时,也将给信用卡市场带来新的发展高潮与竞争契机。