科创板开门接受申请,首单尚未披露

拟发行企业预披露须收到上交所通过系统发送的受理决定后才能进行,不会即报即披露

上交所科创板发行上市审核系统正式运行。3月18日,上交所网站正式开辟了科创板股票发行上市审核专区,投资者、机构可以通过该专区查询相关公告通知、信息披露、项目动态、法律法规、监管措施等内容。

其中“公告通知”中分为业务通知、上市委会议公告、上市委会议结果、注册结果通知等四大板块。信息披露栏目中,披露类型包括:申报稿、上会稿、注册稿、问询与回复等内容。

截至发稿时,首家申请企业的IPO材料尚未在该专区披露,3月18日,据接近上交所人士证实,拟发行企业预披露须收到上交所通过系统发送的受理决定后才能进行,不会即报即披露。

“我们已经递了发行申请到上交所,但必须得等他们受理,受理后发公告,得上交所确认。”一位大型券商人士向记者表示。

新京报记者3月18日从接近上交所的人士处证实,中国证券业协会和上海证券交易所主办的“2019年证券公司保荐代表人系列培训班(科创板专题)”在上海召开,参会人员主要系各券商分管领导和投行部门负责人。今年3月开始报名,每家券商2个名额。

一位南方的券商人士向记者表示:“今天我们分管投行的高管去了上海,就是去参加这个培训。”

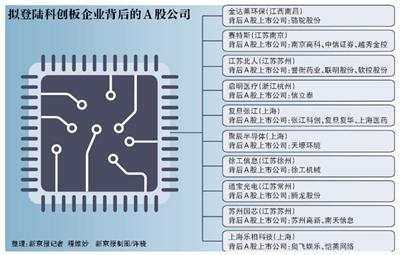

20家拟登陆科创板企业揭开面纱

随着科创板股票上市发行审核系统开闸,不少企业已流露出科创板上市意图。

3月18日,联创互联在互动平台称,公司投资的北京蚁视科技有限公司、北京行圆汽车信息技术有限公司均有意向申报科创板。同日,厦门证监局披露的信息显示,国金证券日前完成了对厦门特宝生物工程股份有限公司(以下简称“特宝生物”)的IPO辅导工作,特宝生物拟变更申请上市交易所及板块为上交所科创板。

至此,据记者不完全统计,在科创板上市潜力企业名单中,已有约20家企业揭开面纱。

其中,江苏北人、赛特斯、新光光电、启明医疗、聚辰半导体、申联生物、华夏天信、金达莱、大力电工、先临三维及港股上市公司复旦张江明确公告申请科创板上市。

此外,力源信息、浪潮信息、金固股份公告披露参股子公司拟登陆科创板消息。

据某投行工作人员透露,为数不少的券商投行手中都有一批科创板储备项目名单,虽然未必都将在首批提交审核,但可以肯定的是,目前科创板意向企业数量不少。

揭开面纱的约20家企业,其中有近一半公司没有公开自己的财报数据,披露了财报的企业中,有的近年业绩出现下滑,还有的甚至连年亏损。

已明确从新三板转战科创板的大力电工襄阳股份有限公司(以下简称“大力电工”),面临业绩连续亏损。

根据大力电工财报显示,公司2014年8月登陆新三板,但随后连续四年净利润均为负。

于2月下旬宣布已向陕西证监局报送了上市辅导备案材料的西部超导材料科技股份有限公司(以下简称“西部超导”),在日前被传出大概率作为陕西军团的“排头兵”登陆科创板,消息称其辅导机构中信建投,已将公司放入科创板储备名单中。

从西部超导的业绩来看,这家主要从事高端钛合金材料和低温超导材料的研发、生产和销售公司,2017年营收和扣非后净利润等都出现下滑,其中营业收入9.48亿元,同比下滑1.94%;归属于挂牌公司股东的扣除非经常性损益后的净利润1.08亿元,同比下滑18.56%;经营活动产生的现金流量净额1347.7万元,同比下滑40.23%。

对市场盛传的“备战科创板”一说,该人士回应称,“目前公司只是进行了辅导备案,董事会还没开,不能就说要上科创板,后续进度也以公告为准。”

券商抢食科创板,大券商背靠直投子公司

从保荐机构角度来看,据公开消息显示,中金公司辅导启明医疗、聚辰半导体;中信建投证券辅导新光光电;中泰证券辅导华夏天信;国信证券辅导申联生物;平安证券辅导赛特斯。

从已公开消息的券商机构来看,排名靠前的券商,尤其是头部券商正在抢先下手,抢占科创板IPO市场。

新京报记者注意到,已公开声明进行上市辅导工作的券商,截至2018年中报财报期内,全部处于排名前20以内。

中金公司作为两大券商巨头中的一个,在2018年年中实现投行业务收入8.67亿元,在整体行业寒冬的形势下,仍保持着投行业务收入正比例增长。

而国信证券、平安证券位于2018年年中投行业务收入榜的第9与第10名,排行最低的中泰证券以2.26亿元的投行业务收入居于第18位。

银河证券非银团队分析师认为,科创板落地打开券商投行业务增量空间,为券商投行、经纪、大投资业务带来增量收入,头部券商受益可观。经银河证券分析师测算发现,科创板为投行业务带来的收入增量空间更大,承销保荐能力将决定券商受益程度。当前,券商承销保荐业务集中度不断提升,大型综合券商市占率排名靠前,过会率领先行业,项目储备资源丰富,受益可观。同时,考虑到大券商直投子公司实力强劲,发展领先行业,科技创新型企业上市融资,为券商私募股权投资提供新的退出渠道,便于及时兑现收益。综合考虑,我们认为实力雄厚的大型综合券商将显著受益科创板推进。

据银河证券非银团队分析师预测,参考创业板的发行节奏并考虑有望登陆科创板的潜在标的公司,我们认为首年将有约90家公司登陆科创板。

此外,银河证券分析师特别指出,科创板落地后,预计强者恒强态势延续,券商投行业务集中度或将持续提升,大券商受益可观。

■ 延展

券商和企业关心什么?

券商担心企业出现信披问题;企业最关心流动性、估值等问题

3月16日,上交所召开科创板股票公开发行承销工作座谈会。上交所强调,设立科创板并试点注册制是大事,大事要办成好事,防控风险是第一要旨。会员单位要“严把七道关”——交易权限开通关、企业选择关、发行定价关、材料申报关、上市初期交易监管关、系统安全运行关和廉洁关,按照“高标准、稳起步、严监管、控风险”的基本要求,共同做好设立科创板并试点注册制各项准备工作。

在注册制背景下,券商将在市场中发挥重要作用,对于目前的市场,券商和公司最关心什么?北京一家大型券商投行部人士称:“比较关心同行间对优质项目资源的竞争,好项目是有限的,另外一方面是保荐企业本身的情况,券商保荐的责任重大,如果企业出现信披真实性的问题,我们要承担很重的连带责任。”

而企业上市估值问题以及这一市场未来的流动性如何,是企业最关注的焦点。

有意转向科创板的企业听云网络CEO陈麒麟回忆,当年挂牌新三板后,流动性没有达到预期,也没有让企业增大资本运作空间,所以股东决议在2017年摘牌。

在东北证券分析师戴绍文看来,新股定价方面,科创板应该不会面临窗口指导,相较于之前增加了网下初始发行比例,机构分配份额提升有利于询价的真实性。此外科创板试行保荐子公司跟投制度,虽然跟投比例尚未明确,但过高市盈率的定价应该不会出现。

针对企业估值问题,新鼎资本董事长张驰曾分析,因为在二级市场没有对标,企业估值在首批企业上市前(6、7月)不会提升太快。

多地备战科创板 大手笔补贴降上市成本

在冲刺科创板的最后阶段,多省市也在积极进行科创板上市前的辅导工作,据新京报记者不完全统计,包括北京、上海、广州、山东、江苏、河南、安徽等约18省市区先后举办科创板培训会、座谈会,或发布相关扶持优惠政策。公开资料显示,目前已公开发布补贴政策的省市区当中,上海市徐汇区以每年最高补贴2000万元独占补贴金额排行榜鳌头,而补贴最低的省市也有100万元-200万元补贴金。

3月15日,安徽省金融办官网显示,合肥市近日出台了《关于大力支持民营经济高质量发展的若干政策》,鼓励和引导企业抢抓国家设立科创板并试点注册制战略机遇,积极推进合肥科创型企业在上海证券交易所科创板上市。

根据政策,对在上海证券交易所科创板上市的企业,分阶段给予500万元的奖励资金,较往年上市奖励标准增加200万元。

还有地方将一次性对科创板上市企业进行补贴,以山东济南为例,2019年2月10日期间,济南市政府出台《济南市加快现代金融产业发展若干扶持政策》,其中指出,对在上海证券交易所科创板上市挂牌的企业一次性补助600万元。

2019年1月2日,江苏省南京市委发布2019年市委一号文件《关于深化创新名城建设提升创新首位度的若干政策措施》。在这份南京市委一号文件中,南京提出将充分利用上海科创板,打造瞪羚企业等一批高成长性企业,对在科创板上市的企业,一次性给予300万元资助。